楽天グループの株主優待が 30 GB/月の eSIM で便利に使っており、今まではセルラーモデルの iPad に挿して使っていた。 しかし想定より iPad は外に持ち歩く機会が無いなということで Android スマートフォンに挿してデータ通信に使ったほうが良さそうだと考えた。 なので iPad から Android への eSIM 転送を行おうとしたがどうもできないらしい。 eSIM 再発行するしかないらしく株主優待の eSIM 再発行とかできるのか、と思って頑張って探したところ優待内容一覧のページの下部に SIM 再発行申請フォームへのリンクがあった。 必要な情報を入力して申請したので、これで郵送で届くのだろう。 最近 Steam Deck で Chrome が動くので YouTube が問題なく観れるため動画視聴にも意外と使えることに気がついてしまい、手元に iPad と両方ある状況ならもちろん iPad のほうが良いが Steam Deck 単体でも 7 インチタブレットと同サイズのディスプレイなのでそれなりに快適に観れるのが気に入っている。 なので iPad と Steam Deck どちらを持ち運ぶかだったら Steam Deck だと思う。 その場合 Android スマートフォンでテザリングする必要があるが、その時に楽天の株主優待の eSIM が使えそうだ。

株式市場の動きが不透明なため、個別株が上がったタイミングで少しずつポジションを減らしている。 NISA で積み立てているインデックス投信はそのまま。 というより多少の乱高下で売っているようでは積立投資とはいえない。 個別株の方はあくまで余剰資金でやっているので、ポジションを減らしても良い。 と言っていたらトランプ関税が報復措置がなかった国は 90 日間停止するとのニュースが来て明日爆上げのようだ。 ちょうどいいのでもう少しポジションを減らしておきたい。

トランプ大統領が発表した相互関税によって株式市場大混乱、月曜からものすごい暴落をみた。 パニック売りのような状態でかなり安いのだが、以前のコロナ・ショックのような例もあるので安易に買いにいけず。 様子見をしていたらかなりの損で終わった。 先が見えないので正解はどちらだったのか分からない。

今日楽天証券を見ていたら大きくフィッシング詐欺に注意と出ていて X のトレンドにも楽天証券が入るなどしていた。 見てみたらどうもフィッシング詐欺でログインされて全資産を売却されて謎の中国株を買われるという被害に遭っている人がいるということだった。 私はちゃんとメールを開いた先も見ているので大丈夫、と思っているがそれにしても最近は手口も巧妙で危ない。 ということでおすすめに従い楽天証券のログインを二段階認証にした。 これでとりあえずは安心だろうか。 よくよく考えたらこんなに大金を動かせるサイトが ID とパスワードだけでログインできる状態だったというのがかなり危なかった。 今どきのセキュリティ水準からすると二段階認証は必須だ。

キリン HD から封書が届いて株主優待が変更されると書いてあった。 1 年未満の保有期間の株主に対する優待廃止、要するに優待品目的で権利落ち直前に買って貰ったら売るような行為の対策のためだろう。 ただの改悪なのかと思ったら実は 3 年以上保有の場合はグレードアップするようだったので自分の保有期間を調べてみた。 そうしたら 4 年くらい保有しているようなので十分対象内だった。 これは嬉しい。

仕事の合間に日経平均を見てみたら半端じゃない下落をしていた。 引けてみるとこれ何と歴代一位の下げ幅らしい。 私は毎日家計簿をつけているので本日の収支を計算してみたが 1 日だけで資産がものすごく吹っ飛んだ。 まあとりあえず今週は何もせず、静観するのが良さそうだ。 落ち着くのがいつになるのか冷静に見ていく必要がある。 投資信託を少額で買っておくぐらいがいいと思う。

本日楽天グループの株主優待の eSIM が使えるようになった日のはずなので早速 iPad Pro に設定してみた。 ちなみにこの eSIM を使うために本人確認などの儀式 (受取確認ありの郵便物が届いた) があったのだが、それは既に済ませている。 iPad Pro で株主優待で送られてきていた eSIM の QR コードを読み込んで設定。 いとも簡単に接続できた。 これで iPad Pro で月 30 GB まで無料で通信できるようになった。 現時点で楽天グループの株価は 850 円程度なので 85,000 円の投資でこれはすごい。 尤も高齢者には eSIM の設定など厳しいと思うので無用の長物だろうが、私にはとてつもなくありがたい。 ということで Pixel 7 Pro の方を楽天モバイル + LINEMO のデュアル SIM にして通信を LINEMO で補いつつ通話は楽天モバイルで無料にし、iPad Pro を無料の楽天モバイル 30 GB という最強の布陣が完成した。 まあこの 30 GB をどれだけ使っているかの確認ができないようなのでそれは残念だが、そもそも iPad Pro を持って出かけること自体そんなに多くないので 30 GB は動画観まくってもまず使い切れないだろう。

今年から楽天グループの株主優待が変更され、1 年間使用可能な eSIM の配布という形になったようだ。 そして今日その手紙が自宅に届いたのだが、どうも申し込みして開通するのが株主番号によって違うようだが自分の場合 8 月 1 日らしい。 この eSIM どうしようかと思ったのだが、今使っている Pixel 6a に挿すと eSIM バグにより電話が使えなくなってしまうのでボツだ。 ということで iPad に挿そうと思うが、そうすると今契約している LINEMO が微妙なことになってしまう。 とはいえ 3 日前のツーリングで行った先で楽天モバイルが度々圏外になったので、やっぱり LINEMO の SIM は必要だ。 楽天モバイル SIM のスマホが圏外になっても iPad でテザリングすることでナビを継続できたのですごく助かったというのがある。 なので iPad を LINEMO と楽天モバイルのデュアル eSIM にして、楽天モバイル SIM の豊富なデータ容量で動画を観るなどの用途に使えば良さそうだ。 Pixel 6a から機種変してそちらで物理 SIM + eSIM のデュアル楽天モバイルにするという構成もあるが、そこまでして外でスマホで動画を観るかと言われると自分は疑わしい。 それにせっかくデュアルにするのならスマホを楽天モバイル SIM + LINEMO eSIM にして iPad を楽天モバイル eSIM にするとかしたい。 それが最終的な理想の構成になりそうだ。

ヤマハ発動機の株主優待品、この間ネットで申し込んだと思ったらもう届いた。 すごく早い。 他の会社は大抵がハガキで出すという旧式の雰囲気だが、ヤマハ発動機はネットですぐに申し込めるから良い。 まあ株主の方は年配の方が多いだろうから、そういった方からは不評なのかもしれない。 ともかく、今年から 3 年以上継続ということで少しもらえる特典が多くなった。 とはいっても乾麺のラーメン詰め合わせだったり、エコバッグとお菓子の詰め合わせだったり、そういったちょっとしたものが多い。 まあ企業の厚意でもらえるようなものだから素直に嬉しいが、実用性を考えるとやはり配当金が一番なのだろう。 個人的には送られてくるものはいいが、割引優待券などは管理して効果的に使っていくのが難しいのであんまり多く持ちたくないなという印象だ。 こういう優待品を楽しんで使える人にとっては魅力的といえそうだ。

JT から手紙が来た。 最後の株主優待品の案内だった。 2022 年 12 月で優待品は終了となる。 株主優待というのは商品を用意したり発送したりする手間があって大変なのだろう。 そのかわり配当金は以前より増えているし、ちょっと寂しいがなくなっても問題ない。 今回は 1 種類 (カップ麺とレトルトごはん) しか選択できなかったので、それをチェックしてハガキを投函した。 届くのが楽しみだ。

2024 年から新 NISA が始まるということで主に YouTube で情報収集していた。 こういうのは昔はお金を払ってセミナーなどに行って講習を受けていたのだと思うが、今は無料で YouTube で有用な情報を簡単に取得できる。 いい時代になったものだと思う。

- 新 NISA は 1800 万円までの非課税枠をもつ (つみたて NISA は 20 年間で 800 万円の枠だった)

- つみたて NISA は 20 年間非課税という制限があったが新 NISA は無期限非課税

- 積立投資は年間 120 万まででスポットで購入するのは 年間 240 万までなので最大年間 360 万円投資可能

- 旧つみたて NISA と共存可能だが新 NISA が始まった時点で旧つみたて NISA は積み立てられない (持ち続けられるだけ)

と、私が知りたかった情報をまとめるとこんなところになる。 旧つみたて NISA は 2019 年から積み立てているのだが 2023 年末で終了するとしてそのままずっと持っておいて 10 年から 15 年くらい経ったところで適当に売ろうかなと思う。 新 NISA のほうを新たにつみたて NISA のように使いつつ、適宜高配当の個別株の売買をするのが面白いかもしれない。 ということで 2024 年の開始が楽しみなところだ。

朝のラジオでも言っていたのだが 2024 年からつみたて NISA が現行の年間 40 万円から 120 万円になり、非課税は 20 年までという縛りも撤廃される らしい。 120 万円ということは月 10 万も積み立てることができるということになり、かなりの強化のように思える。 月 10 万も積み立ててしまうとさすがに普段使うお金が無くなってしまう気がするが、可能な限り積み立てておいて必要になったら少しずつ切り崩して使うというやり方ができるのではないか。 個人型確定拠出年金である iDeCo だとそういうことはできないが、つみたて NISA はいつ現金化してもいいのでそういう点は助かる。 というかこうなってしまうともう 60 歳になるまで引き出せない iDeCo は要らない気がする。 ちなみにつみたて NISA はもう 3 年半くらい積み立てているが、現在 S&P 500 が最高額より下がっている状態ではあるがそれでもかなりのプラスになっている。 放っておいて自然に積立投資でき、しかも非課税なのだからすばらしい。

久々に投資の話であるが、そういえば昨日日本たばこ産業 (JT) の決算だったのを完全に忘れていた。 今日の株式市場開始でいきなり爆上げしていて何事かと思ったのだが、決算の内容がかなりよく配当金も 150 円から 188 円に大幅増配されていたのを確認した。 少しだけ利確したがそこからも上がり続け、最終的にかなりのプラスになった。 今年はずっとパッとしない感じで推移していたのでとてもありがたい。 そういえばもうすぐソフトバンクの決算もあるので、どうなるか楽しみではある。 ソフトバンクもそろそろ上がっていい頃だと思うのだが、果たしてどうか。

日経平均の値動きは前日の米国株式の指標 (主に S&P 500 と NY ダウ) に左右されるので毎朝起きた時にチェックしているのだが、今日は S&P 500 が 3 % 以上下がっていて何事かと思った。 インフレ懸念が止まらないとのことだが、またコロナ開始時の暴落が始まるんじゃないかとセンシティブになるところだ。 利益が出ている株を少しだけ利確しておいたが、どうなるかは分からない。 それにしても円安がひどいし、日本の債権は下がり続けて含み損がひどいことになっている。 時期を見て少しずつ損切りするしかないかなという印象。

今日楽天の株価が爆上げして何事かと思ったら 1 GB まで 0 円の終了のお知らせが出ていた。 例えばケータイ Watch の記事によると以下のように記載がある:

楽天モバイルは、従来の料金プランを改定した新バージョン「Rakuten UN-LIMIT VII」を発表した。月額980円~月額2980円(税抜)の変動制となる。一方で、これまでのプランと比べ0円で利用できる幅がなくなる。7月1日に改定される。

私も長く恩恵を受けていたので何ともいい難いところがあるが、今思うと正直 0 円という設定はおかしかったのでこれでいいと思う。 逆に今まで 1 GB までだったのでちょっとセーブして使っていたが、これからは 3 GB まで 1,078 円 (税込) なので動画とかをヘビーに観るのでなければ割とカジュアルに使えるようになったのは嬉しい。 Radiko を使うと結構データ量がいってしまうので結構気を使っていたからだ。

既存ユーザーも7月1日付けで自動的に移行される。ただし10月1日までは、1GB以下の利用であれば月額0円となる。

これはちょっと覚えておく必要がある。 既存ユーザなので、この法則の適用開始日は 10 月 1 日。

一方で、楽天市場でのポイント付与率が、これまでの+1倍に加えて、さらに+1倍となる。会員ステータスや楽天カードの利用で最大6倍になるという。

これも地味に嬉しい。 楽天市場はポイント付与率に改悪が続いていて正直どうかと思っていたが、これで楽天モバイルを使い続けていれば少しは以前の倍率に戻ることになる。 まあ心残りなのは昨日の時点で楽天の株を買えなかったことか。

株式投資をしているのでこの時期優待品が密かな楽しみなのだが、キリンビールとサッポロビールが立て続けに来て一気にビールの在庫が増えた。 まあビールは年単位で持つので、ゆっくり飲もうと思う。 やっぱりこういうのを貰うと嬉しい。

去年は調子が良くて毎月それなりにプラスを出していたのだが、ウクライナ情勢によって今年いきなりの強烈な下げで大分マイナスを出してしまった。 つみたて NISA も結構下がってしまった。 だが、こういう時でも淡々とこなしていくことにする。

最近になってようやく低迷していた JT が爆上げを始めたので、少しずつ利確している。 しかしコロナあたりから 1900 円台、しかも配当減額が発表されてから更に売られた時期もあったのに今になってこんなに戻すとは分からないものだなあ、と思った。 JT は配当も優待品もとても優秀なので、少しだけ残しつつ利確する。

9 月配当銘柄のソフトバンクが久々に 1,500 円を超えてきた。 IPO 価格の 1,500 円を超えることがどうにも少ない。 今度こそ 1,600 円を目指して上がっていくのだろうか。 ちなみに私は 1,400 円台前半の時にそれなりに買っているので多少利益が出ている。 ここから配当権利最終日まで少しずつ売ったり買ったりを繰り返して地味にやっていく予定だ。

本日は JT の決算日だったので気になっていたのだが、どうやらまずまずの好決算だったようだ。 これを受けて PTS でも割と株価が上がっている。 前回の減配で JT 終わった的な雰囲気が流れたが、これだから株は分からないものだ。 JT は結構な株数持っているので、戻してきたら少しずつ損切りもしくは利確したいところだ。

ゴールデンウィークなので今逆日歩が付きそうな銘柄を買っておくと稼げる可能性がある。 ということで少し買っておいたが、これは最早投資でなくギャンブル (投機) だな、と思う。 去年はこの方法でかなり稼げたのだが、最近は株価が高止まりしてしまっておりなかなか難しい。

次の日確認したが、やはり当てが外れて逆日歩はつかなかった。 少しだけ上がった銘柄を利確して終わりにした。 信用買したものをゴールデンウィークの後まで持っておくと金利でもちょっと損してしまう。

権利落ちしたソフトバンクもそろそろ落ち着いてきたかというところで買ってみたらその直後下がった。 株式投資をしているとこういう現象ばかりだ。 誰か私のことを見て操作しているのではないか、というような感じすら受ける。 なお、投資信託 (つみたて NISA) は今かなり調子がいい。 コロナからの回復の期待を受けて米国の株価が上昇しており eMAXIS Slim 米国株式 S&P500 が最高値を更新している。 こんなのがこの先も続くとは限らないが、とりあえず今は相当なプラス。 やはりこういうのは知っているのと知らないので大きな差がつく分野だと思った。 最初にちょっと時間を割いて勉強すれば、後は放っておくだけで簡単なのだが。

今日は市場の調子が良かったので 3 月権利の銘柄をひたすら利確していた。 調子が悪い時はインカムゲインを期待して、逆の時はキャピタルゲインで稼ぐ。 この作戦でまあまあうまくいっている。

3 月の権利確定日が迫ってきたので、セオリー通り上がってきたソフトバンクを売りまくる作業に出ている。 1,500 円以上行って安定するかと思ったがそこまではいかず 1,470 - 90 円あたりをうろうろしている。 まあこれでも十分利益が出ているので、徐々に利確して可能であれば単元株だけ残して権利確定日を越したいところではある。 ソフトバンク KK は上がる上がる言われているのにずっと 1,550 円近辺以上抜けないというなかなか株価が追いつかない銘柄ではある。 まあ菅首相の発言やなんやらあったので仕方がないが、それにしても 1,100 円台に落ちたときは厳しいと思った。 あの時しっかり買い足せていれば利益をもっと積み上げられたのだが、あそこで買うのは難しい。

割と楽しみにしていた JT の株主優待の案内が届いた。 以前は年 2 回だった株主優待品が年 1 回になった代わりに豪華になっているらしい。 私は今回 1,000 株以上保有していたので 7,000 円相当の優待品をいただけることになった。 レトルトごはんとカップ麺詰め合わせの選択、及び冷凍うどんやジャム、レトルトカレーの中からの選択で合計 2 つもらえる。 ということでカップ麺とレトルトカレーを選んでみた。 カップ麺はいつものホームラン軒だが数が多いのでまあまあと言えそうだ。 実売はどう考えても 7,000 円もいかないが、まあそこは仕方ないだろう。 こういうのは優待品としてもらえるのが嬉しいところだ。

久々の日経平均株価大暴落だが、私の持ち株の中は数値ほど下がっていないので一安心だった。 相当下がったのはヤマハ発動機くらいだが、今は単元株しか持っていないのでそんなに痛くはない。 やはりセオリー通り 2 月あたりは下がるのかというのが正直な感想。 そういえば去年のコロナ・ショックもこの時期だった。

日経平均最高値更新が続いているということで最近は利確祭りになっている。 ただ、正直チキンレースの感は否めず、これ以上の値上がりはちょっと想像しにくい。 2020 年 2 月の失敗を生かして、株式は新たに買わずに少しポジションを控えめにして淡々と利確をしていきたいところだ。 ちょっと儲けにくい相場だが仕方がない。

案の定 JT の株価が下がりまくったが、とりあえず予想範囲内で安心した。 後はもう少し落ち着いてホールドし、納得できるところまで戻したら少し損切りするのが良さそうだ。 しかし事前に損切りしていた銘柄は上がり JT のように保留していた銘柄は下がる。 そんなわけはないのだが、わざと市場が私に意地悪な方向で動いているようにすらみえる。 株は難しい。

正直、決算を見てまさかと思った。 あの JT が 24 円の減配とは予想もしていなかった。 PTS で売られまくってかなり下がっている。 やられた。 あれだけちょくちょくと損切りはしていたのだが、まさか JT が減配してくるとは思わなかった。 高配当 + 株主優待の筆頭株で且つ財務大臣が大量に握っているいわば日本政府お墨付きの銘柄であり、タバコ産業というのは斜陽とはいえある程度値段を好きに決められるので手堅いと思っていたからだ。 損切りタイミングを逃してしまったのでとりあえずホールドし続けるが、結構な株数を持っているのでちょっと厳しい。 日経平均の上昇とは裏腹に、今年はなかなか厳しい幕開けになってしまった。

今日は日経平均が更に上がって 30 年ぶりの最高値更新となった。 去年のこの頃はまさか 29,000 円台をつけると思っていた人はほとんどいなかったに違いない。 だからこそ株式投資は難しいのだと思う。 どうみても高値警戒圏でポジションを整理したくなるところだが、どうなのだろうか。 わからない。 ともかく、淡々と少しずつ損切りや利確を進めることにする。

今日はソフトバンク KK の決算だった。 純利益こそ諸事情によりマイナスだったようだが、総じて悪い内容ではなかったように思う。 ただこれで明日どうなるかわからない。 いつもソフトバンクはいい決算なのに次の日から下がり始めるという毎回お決まりのパターンがある。 というわけで今回も少しだけ利確してから決算を跨いだが、果たして明日どうなるか。 そういえば決算で社長交代が発表されたのはちょっと驚いた。 突然撮影会が始まり、何だかアイドルの撮影会のようだった……。

株式会社ハイデイ日高といえば首都圏近郊で日高屋という名称で中華食堂を展開している東証一部上場の外食チェーン店であるが、単元株以上持っていると半年に 1 回店舗で使用できる株主優待券を送ってくる。 これが会社でのランチに使えるのでとても重宝しているのだが、今年 5 月に株主優待券の形状が変更されて大きくなってから切り離しにくくなってしまっていた。 しかし今回の 11 月に届いた株主優待券はとても切り離しやすくなっていた。 やはり苦情が多かったのだろうが、こういうのも少しずつ改良されて使いやすくなっていくのだろうなと思った。 ハイデイ日高の株式は単元株であればそんなに高くないし、配当金もそこそこ出るので個人的に結構お勧めだ。

日高屋はここ 1, 2 年まで現金とこの株主優待券、ジェフグルメカードしか使えなかったのだが最近は QR コード決済対応された。 というより日高屋に限らず、時代の趨勢なのかてんややケンタッキーなどの他の外食チェーン店も軒並み QR コード決済や電子マネーに対応してきたので現金を使わない派にとってはとても過ごしやすくなって何よりだ。

国内株式手数料「いちにち定額コース」の無料範囲拡大!1日あたり100万円まで無料!という記事に関しては以前お伝えしたが、ようやく開始日が決まったようだ。

2020年12月7日(月)取引分より、国内株式(現物・信用)にかかる株式取引手数料「いちにち定額コース」の無料枠を拡大し、取引金額100万円以下の取引手数料を無料にします。

旧:1日の取引金額50万円まで 0円

新:1日の取引金額100万円まで 0円

今回の改定により、これまで以上に低コストでの株取引が可能となります。

これは結構楽しみだ。 100 万円まで取引できればかなり動きやすくなる。 それにしても投資を始めてから、楽天証券がどんどん使いやすくなってきていい感じだ。 株式投資を始めた頃は購入時にも売却時にも 100 ~ 500 円程度の手数料を払っていてこれが馬鹿にできなかったのだが、今は取引金額内ならば無料なので少しでも上がれば利益を出すことができる。 これは大きい。

日経平均がこの数日であれよあれよと上がっていき 26,000 円台に到達してしまった。 以前の状況から勘案すると明らかに高すぎるし、コロナはワクチンこそ期待されているが今冬の影響拡大の懸念は解決されていない。 これはバブルではないのだろうか。 どう見てもそう見えるのだが、分からない。 株式投資は難しい。 怖いのでポジション少なめにして防御的にいくしかない。

昨日アメリカのファイザー社によってコロナワクチンの治験で 90% 超の予防効果を発揮できたということで S&P 500 指数の先物価格がものすごいことになっていた。 実際はそこまでは上がらず常識的な範囲内の上げとなったようだが、本日の日経平均もそれに追随して上がる形となった。 中でも昨日の決算の内容が良かったヤマハ発動機が円安の影響も相まって 20% 以上の暴騰となった。 それなりに保持している私にとってはかなり嬉しい日となった。 とはいえ、この先上がるかもしれないし下がるかもしれないので、いつものセオリー通り単元株ぶんだけ利確しておいた。

バイデン氏が大統領選挙勝利確実となったということで本日は日経平均や東証マザーズなど大いにリスクオン・ムードだった。 先日大きく下げた時に少しずつ買い溜めた ETF を売って本日はかなり儲かった。 とはいえ日経平均は短期間でちょっと騰がり過ぎだし、コロナは収束していないどころか北海道で感染拡大しつつあるなどこの後下がる可能性は十分ある。 ポジションを少なめにして守備的に構えつつ、小出しで利確していきたいところだ。 ちなみに個別株ではキリン HD やサッポロ HD が決算持ち越したらこれらも上がって大勝利だった。 しかし繰り返し書くがこれで気を緩めてはならない。 株式市場はとても怖い。

日本たばこ産業 (JT) の決算が先週末にあったのだが、その内容が悪くなかった (予想業績を上方修正・配当維持) ということで本日は上がるのが予想されていた。 蓋を開けてみると 5% 以上の大幅上昇で、結構な量を保持している私としては嬉しい一日となった。 しかし、寄り付きの時点だとまだそんなに上がっていなかったのでその時買っておけばよかった。 こういう目利きというのは難しい。 うっかり買ってしまってその後下がることもあるからだ。 JT に関しては権利確定日直前まで持ち続け、少しだけ処分して利確しつつ配当金もいただく方針としたいところだ。

最近 ETF を信用買いで保持しているのだが、ある日突然事務管理費が 1,000 円もついているのを見てびっくりした。 この事務管理費、今まで意識していなかったが結構馬鹿にできない費用のようだ。 楽天証券の信用取引の基本ルールに以下のように記載があった:

建約定日から1カ月経過するごとに、1株あたり11銭(税込)の事務管理費が発生します。 (単元株制度の適用を受けない銘柄(売買単位1株)については1株あたり110円(税込)になります)。 ただし、同一銘柄、同一日に成立した売付株数又は買付株数をそれぞれ合計し100円に満たない場合は110円(税込)、1,000円を超える場合には1,100円(税込)とします。

要するに普通の株式であれば 1 株あたり 11 銭なので単元株だと 11 円ということでほとんど気にならない費用なのだが、売買単位 1 株の ETF 10 株を 1 ヶ月継続して持っているだけで 1,100 円かかることになる。 ということは、いくら 1 株ずつ買えるといってもあまり小さい単位で買って持ち越すと損する可能性が高いということになる。 まあ 1 ヶ月経つ前に売却してしまえばよいのだが、ちゃんと管理しないと意図しない出費が発生しそうだ。

一般的に信用を含めた株式の売買を行う際は一定の手数料を取られる。 これが馬鹿にならない費用なのであまり頻繁に行うことができない。 しかし楽天証券の場合はいちにち定額コースというものがあり、今のところ 1 日につき 50 万円までの取引であれば売買手数料が無料になる。 これがとても便利で愛用しているのだが、50 万までというのが若干ネックだった。 しかし楽天証券から以下のニュースが送られてきた:

2020年12月(予定)取引分より、国内株式(現物・信用)にかかる株式取引手数料「いちにち定額コース」の無料枠を拡大し、取引金額100万円以下の取引手数料を無料にします。

- 旧:1日の取引金額50万円まで 0円

- 新:1日の取引金額100万円まで 0円

今回の改定により、これまで以上に低コストでの株取引が可能となります。

かなりの改善といえそうだ。 50 万円泣く泣くオーバーした場合は 943 円の手数料を取られていたところが、そこも無料になるからだ。

明日菅新内閣発足ということで、携帯 3 社の株が下がりまくっている。 しかしソフトバンクがさすがに下げすぎたのか、今日は強烈に反発してきた。 また少しだけ損切りし、ある程度持ち越して配当金をもらいつつ踏ん張る方針にする。 前回、前々回と権利落ち前に悪いニュースで株価が下がりまくりと、何だか呪われている気がする。

ソフトバンク (KK) 暴落。 ソフトバンクグループがソフトバンクの株式を売却する話と、菅官房長官が次期総理として有力とみられたこと (携帯料金の見直しがされると思われる) が嫌気されたようだ。 これはまた 3 月と同じ状況になってきてしまったか。 とりあえずまたホールドするが、株は難しい。 上がりきらなかったらまた配当金をいただいて持ち越すとする。

昨日はヤマハ発動機と出光興産の決算があったので今日は株価を注視していた。 出光興産は減配したとはいえ 160 円から 120 円なので割と踏みとどまったなという印象だがヤマハ発動機は期末配当 15 円という内容。 というわけで予想通り双方とも悪い決算だった。 前回のヤマハ発動機無配転落で株価が上がって訳が分からなかったが、今回はさすがに下がるのではないかと構えていた。 しかし今回も寄り付きで両方とも上がった。 株は本当に訳がわからない。 同じように減配した本田技研は下がったというのに。 この先ヤマハ発動機が上がっても下がってもいいように、寄り付きで上がった時点で少しだけ損切りしたらその後下がったので満足な取引となった。 とはいえ今日は日本株全体の調子が悪いだけのようなので、ヤマハ発動機自体が悲観的に見られているのではなく既に織り込み済みだったのだろう。

8 月は夏枯れ相場と言われる通り売買が 1 年で一番振るわない時期となる。 現に去年も 8 月は全く振るわなかった。 今年はそれをちゃんと覚えておいて売買に役立てたいところだ。 焦って買わずに、ちゃんと下がりきったところで買う。 それはいつも同じことなのだが、毎回失敗してしまう。 株は難しい。

ソフトバンクは今まで決算日の後にあがった試しがない。 そして今回も例に漏れず下がった。 まさに安定のクオリティ。 営業利益が減益したとはいえ 1 円増配も発表しているし通信株は手堅いと思うのだが、それでもセオリー通り下がる。 このあたりがよく分からない。 減配や無配化している株より買われそうなものだと思うのだが。

キヤノンが大幅減益に加えて 33 年ぶりの減配ということで今日だけで株価が 13.46% 下がったようだ。 まさかあのキヤノンが 1,800 円を切るとは、と目を見張ってしまう。 まあ私はキヤノンの株は持っていないのでダメージはないのだが、それにしても過去持っていたので恐ろしい。 当時の株を今も持ち続けていたら 100 株で 12 万円以上損していることになる。 キヤノンや日産自動車など明らかに成長が見込めなそうな銘柄はやはり駄目だろう。 今日は日本株が全体的に調子が悪く私のポートフォリオもマイナスがひどい状態だ。 晴れる日があれば雨が降り止まない日もあるのと同じで、そういう日もあるさ、ということで気楽に構えておくのが良さそうだ。 あのコロナ・ショックを見てからはこの程度の下げでは何とも思わなくなってしまった。 やはり経験は大事ということなのだろう。

逆日歩が高めの ETF をある程度掴んでおくのはいいのだが、あまり掴んでしまうと相当下がってしまった時に痛いので加減が難しい。 日経平均及び S&P 500 はかなり戻してきた局面なので投資信託的には一旦利確若しくは若干の損切りをするタイミングのような気がする。 ちょっとこの後どちらに進むか読みにくい。 コロナ第二波がどうのと言われているが、これもどう作用するかがわからない。 これが致命的ならもうとっくに市場は反応して下げているはずなので、大して問題ないのかもしれない。

それにしても今思い返すと 3 月、4 月あたりは最高に稼ぎやすい時期だった。 キャピタルゲインと逆日歩の両方で戦えた。 ヤマハ発動機などあの時 1,100 円台で買えたのだから安すぎる。 やはりなんとかショックの直後は最大のチャンスだ。 今買うとしたらオリックスが下げ止まるのを待ってから単元株だけ掴むのがアリかもしれない。 1,250 円前後なのは結構安い気がする。

未だに逆日歩狙いを継続している。 さすがにコロナ・ショックは明けたということで露骨な逆日歩狙いは難しくなってしまったが、逆日歩がつきやすい ETF をコツコツ買うことで上がったらそれでよし、下がったら逆日歩期待という戦略でやっている。 どちらに転んでもいいということで割と手堅い。 勿論大きく下げてしまうと損ではあるが……。 あと個別銘柄だとほぼあり得ないにせよ上場廃止リスク (株が紙切れになる) があるが、ETF だとそれがないので更に安心といえそうだ。

次は 9 月決算銘柄ということで、ソフトバンク浮上の時なのかとみている。 ただ前回そう思っていたら 2 月のコロナ・ショックで大損してしまったので、やはり大量には買いにくい。 自分で許容できる範囲内から更に控えめに掴んでおくのが良いかと思った。

JT が思いの外株価が下落してしまったので、少し損切りした。 最近は 2, 3 万程度であれば割とためらわずに損切りできるようになったので少し成長したのかもしれない。 とはいってもちょっと惜しい気がしてしまうのがまだまだといった感じではあるが。 本日が権利確定日なので、大量に持ち越すのはちょっと考えてしまうところだ。 無配転落したヤマハ発動機は逆に持ち越しても全く株価に影響しないどころか、却って上がるパターンもあるとみる。

今日の日経平均はものすごい上げだった。 こうも連日乱高下するとなかなか怖いものがある。 いつも通り上がった銘柄を少しずつ利確していきたいところだ。 今日も少しだけ利確したが、思ったほどには上がらずに利確失敗した銘柄もあった。 指値でここぐらいまでは上がるだろう、とやっていると結局そこまで上がらずに大引けを迎えてしまうことがある。 それにしても今日のヤマハ発動機の上げは半端じゃなかった (+157.0 円: +10.01%)。 明日も少し上がってくれるようなら、やはり少しずつ利確したいところだ。

昨日の S&P500 指数が 5% 超の大暴落をしたということで本日の日経平均も大暴落すると踏んでおり、寄り付きで確かにそうなったのでとりあえず様子見していたら後場にかけて結構戻してきて驚いた。 5% 超の下落といえばあのコロナ・ショック開始の日 (2 月末) を連想させるので「またあの暴落が来るかもしれないのか」とかなり慎重になってしまった。 実際は今日は唯一の買い場だったのかもしれない。 何もできなかった。 株式投資は難しい。 とはいっても今日の夜の S&P500 指数の動きを見てみないことには今日の私の行動が間違っていたかどうかもわからないが。 しかし少なくともこの暴落前に少しずつ利確していたのはやはり正解だった。 どちらに転んでもいいように構えておくのが大切だ。

すごく順調に推移していると思っていたら、今日日経平均が大暴落した。 しかも先物を見ていると米国株が今日暴落するので、それを受けて明日もそれなりに落ちるのではと思われる。 やはりどう見てもコロナで今年はマイナス成長が見込まれているのに、日経平均 23,000 円オーバーはおかしいと思った。 こういうのは結局後付の理由になってしまうのが微妙ではあるが。 もうすぐ 6 月配当銘柄の権利確定日が近づいているのだが、なるべく防御的に進めていきたいところだ。

日経平均先物で今日の日経平均は相当上がるというのは前もって分かっていたが、その通りになって私の現物株式も銘柄によってはまだマイナスだが全体的に見るとコロナ・ショックからほぼ回復した。 特にヤマハ発動機はようやくプラスに転じたので、ここからの上下動どちらにも対応できるように少しだけ利確した。 投資を始めてからの心構えとして上がるか下がるか分からないから柔軟に構えるというのが大事だし私のスタイルに合っていると思った。 自分は所詮素人の個人投資家なのだから、一点集中や力量以上のポジションを持ってしまうと以前の信用買いの時のようにまたいつかやられてしまうだろう。 それを忘れずにいたいところだ。 しかし喉元過ぎれば熱さを忘れるというが、以前も半年ほどすると忘れてしまっていた。 困ったものだ。 今度こそ学習したい。

それにしても今年はもう駄目かと思っていたが、3 ヶ月ちょっとでもう 23,000 円台にまで復活するとは驚きだ。 3 ヶ月前はこの世の終わりのように悲観的な見方 (リーマン・ショック級とかリーマン・ショック以上とか) で溢れていたのに、今では全くそんなことはない。 やはり人間の心理など不安定なものだ。

先日無配に転落したヤマハ発動機が今日も異常に暴騰している。 確かにヤマハ発動機は以前ものすごく安い水準だったし、今もまずまず安い。 しかし何故他の有望な高配当株が上がらず、無配に転落したヤマハ発動機がこんなに上がるのか。 意味が分からない。 とはいえ、ヤマハ発動機の株は結構持っているので自分としてはこんなに上がってくれると嬉しいところではある。 さすがにプラ転したタイミングで少し処分して軽くしたいが、タイミングが難しい。

コロナショックの影響でヤマハ発動機が無配に転落した。 これは相当株価が下がるだろうと思っていたが、市場的には (恐らく本田技研が先立って無配転落していたので) 織り込み済みだったらしく下がるどころかむしろ微妙に上がっている。 何度も書くが株式投資は難しい。 全く予想がつかない。 予想がついたとしてもそれは予想できた気になっているだけのことが多い。

ともかく私はヤマハ発動機の現物株も所持しているが、このままホールドし続けてそのうちコロナショックが明けて配当が戻るのを待つことにする。 JT が株主優待品のカレンダー配布を止めてしまったので、後はカレンダーを入手するとしたらヤマハ発動機が頼みの綱となる。 私はヤマハ発動機のバイク (BOLT) に乗っているので、特別思い入れがあるというのもある。

あと最近コロナ前に購入していた投資信託がようやくプラスに転じ始めたので、少しずつ売却して現金に替えている。 やはりコロナショック直後に狼狽して売ってしまった人が結果的に一番損をしたわけだ。 狼狽売りが一番良くない。 いくら市場が悲観的だったとしても、そのまま待っていれば改善される可能性が高い。 期限付きの信用取引でもない限り待つことはできる。

コロナショックでずっと含み損を抱えた状態だった私のつみたて NISA の投資信託が最近の米国株式の上げでやっとプラスに転じた。 ここ数日はまたマイナスに戻ってしまうかもしれないが、やはり積立投資は強い。 ポートフォリオさえ分かれば技術がなくても誰でも再現可能なのもよい。 日本株の方はいろいろと試行錯誤しながら続けているが、こちらのほうが未だに含み損がひどい状態で目も当てられない。

今日もいつものように在宅勤務だったので、普通にソフトバンクグループの決算発表を観ることができた。 こういうのはありがたい。 巨大な赤字は予想していたが、配当額未定 (0 円から現在の配当額の間) というのが仕方がないこととはいえ驚いた。 これで明日の株価がどう動くのか、そして子会社のソフトバンク KK の株価がどうなるのかが楽しみなところだ。

逆日歩狙いでずっと買ってきた銘柄も、最近ではさすがに解消されてきてほとんど稼げなくなってしまった。 日本もそろそろ 39 県で緊急事態宣言が解除されるということで、過度な売り圧力がなくなってきたということかもしれない。 ということで、逆日歩狙いはそろそろ控えめにしつつ手堅くいきたいところだ。

ソフトバンクなのだが、本日決算発表があったので今日は仕事を早あがりしてリアルタイムで視聴した。 オンライン会議システムである Zoom を利用して決算発表をしていたのがびっくりしたのだが、 発表内容を観てこれはソフトバンクが率先して Zoom や VPN 環境などを期間限定で無償提供していることの一環なのだなと知った。 コロナウイルス環境下でも増収増益というのもすごいが、株価も当初悲観されていて 1,320 円程度まで落ちてしまったものが最近になって 1,470 円まで復活してまた IPO 公開価格である 1,500 円を試す形になっている。 結果として私はあの時点で損切りする必要は全くなかった。 私があの時損切りしてしまったのは制度信用買い (6 ヶ月) にしてしまったからで、今だったら一般信用買い (無期限) にしていただろうから全く方針を間違えていたことになる。 株は何と難しいのか。

ともかく、ソフトバンクに関してはまだ微妙にではあるが現物で保持しているので今後の株価動向が楽しみだ。 あとソフトバンクグループの決算が来週 18 日らしいが、その結果如何でも株価が変わってくると思われるのでこちらもチェックしたい。

今日は日経平均大幅反発ということで絶好の利益確定日だった。 含み益が出ており本日株価が大幅上昇したものを片っ端から利益確定。 といってもコロナショックで大損しているので儲けたというよりはそこそこ取り戻したといった方が正しい。 まだコロナ騒動は解決していないので、油断はならない。

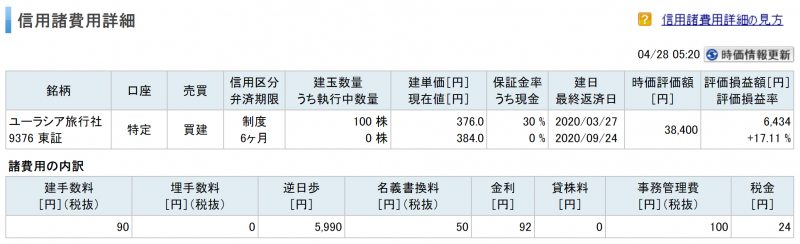

4/2 に逆日歩で回復し負けにくくする作戦で書いた銘柄を持ち続け、今日で購入してから 1 ヶ月過ぎた。 画像を参照いただければ分かると思うが、ついに付与された逆日歩が 6,000 円近くなり株価がほとんど上がっていないにも関わらず逆日歩ぶんだけ丸々含み益という形になった。

それにしても、こうして見てみると信用取引 (信用買) にはさまざまな諸費用が追加でかかってくることがわかる。 建手数料、埋手数料 (売買手数料) は現物買の時にも同じような手数料が発生するので置いておくが、名義書換料に金利、そして税金。 更に 1 ヶ月単位で事務手数料までかかる。 現物取引ができるのであれば信用買いなどしたくないし、なるべく信用買いには頼りたくない。 単純に費用がかかるので損だ。 今回の逆日歩は現物取引では得られず、制度信用買いでのみ得られる権利で一つの例外といえる。

最近は日経平均及び TOPIX が完全に横ばいの推移なので今月始めに書いた逆日歩作戦に加えてスイングトレードを積極的に行っている。 デイトレードが 1 日のうちに売買を終わらせるのに対してスイングトレードは数日・数週間を目処に株価が安い時に買って高い時に売る投資手法だ。 相場がヨコヨコの時は特にやりやすいので今は向いているのだが、しばらくしたらどうか分からない。 ちなみに逆日歩作戦は今のところうまくいっていて順調に逆日歩を積み上げている。 株価がほとんど変わらないにも関わらずそれなりの利益が出ているのが面白い。 これはまた前回の記事から 1 ヶ月経った時点で記事を書こうと思う。

今日は寄り付き前の時点で証券アナリストに続落と予想されていたのに、いざ寄り付いてみると確かに最初は微妙な感じだったがあれよあれよと上がっていきかなり力強い上げのまま引けた。 証券アナリストでさえ完全には予想できないのだから、私のようなド素人にこの先の日経平均の流れを読むなどというのはどだい無理な話だ。 とはいえ日本はというと緊急事態宣言が明日にでも行われようというほどのネガティブな雰囲気で、とてもこの先株価が上がっていくとは思えない……が、それでももしかしたら上がるかもしれない。 この後の二番底の模索に備えて、今日の急騰を良しとして少しだけ利確した。 明日も同様もしくは少し上がってくれたら同様に少しずつ利確していく。 この先予想できないのだから、上げても下げてもそこまで問題ないように常に柔軟に構えておくべきだ。

前回のソフトバンク信用買いで大損してしまったのも、予想できるはずがないのに権利確定日に向けて当然上がっていくだろうという決めつけをしてしまったからだ。 上がるかもしれないし、下がるかもしれない。 常にそう思っていないと痛い目にあうということを教えられた。 今日のソフトバンクはかなりの力強い上げだったが、もう決めつけたりはしない。 やはり明日も上がるかもしれないし、下がるかもしれない。

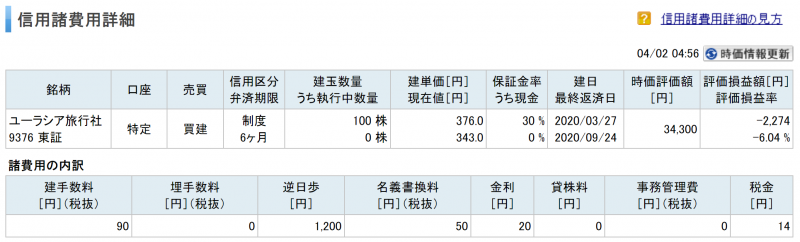

逆日歩といえば空売り (信用売り) している方が支払うものだと思っていたのだが、最近信用買いしている方が受け取れるのを知った。 そこで逆日歩が高い且つそこそこの期間高い状態を保っている銘柄をピックアップして逆日歩狙いの信用買いを試してみた。 尚注釈しておくが、逆日歩を受け取ることができるのは制度信用買い (6 ヶ月) のみで、一般信用買い (無期限) などでは受け取ることができないので注意が必要だ。 例えばユーラシア旅行社という銘柄、今コロナウイルス問題での渡航自粛により旅行や観光業界が駄目なのは既知の通りだと思う。 といっても既に駄目なのは織り込み済みの株価になっているので、ここから大きく下げる (例えば半額など) のは考えにくい。 逆に信用売りがいっぱい入っているということは後で反対決済の買い (買埋) が入るので踏み上げ相場になり株価が上がることさえ考えられる。

ということで 3/27 付けで試しに買ってみたのが上図だ。 3 月の権利落ちを跨いでいるのもあって今含み損を抱えてしまっているが、注目すべきはその逆日歩だ。 この内訳だが、3/27 の 8 円/株、3/30 の 2 円/株、3/31 の 2 円/株が付与され、合計で 100 株 1,200 円となっている (3/27 の逆日歩は 3/31、3/30 の逆日歩は 4/1 といったように時間差で付与されるのに注意)。 なんと株価が 100 株あたり 3 万円強という安い銘柄なのに 3 営業日保持しているだけで 1,200 円も稼いでしまった。 このままずっとこの逆日歩が続いていくとは思えないが、もし 2 円/株の逆日歩があと 12 日維持されればこの株価のままでも含み損解消してしまう。 信用買いなので金利を払わなければならないが、見ての通り貰える逆日歩に対して圧倒的に安い。 これは爆発的に稼げる手法ではないが、負けにくいといえるのではないだろうか。

発生している逆日歩を確認するには逆日歩ランキングがよい。 今の時点だとこのユーラシア旅行社の他に帝国ホテルも良さそうだが、株価がちょっと高い。 あと、逆日歩が付与されるのは日を跨いだ時点のようだ。 私は今日早起きして確認してみたが、3/31 の逆日歩 (要するに 4/2 決済される分) が付与されていた。 ちなみに逆日歩ランキングをコロナショックの前でさかのぼって確認してみたが、さすがにコロナショックの前はこんなに逆日歩が連続で続くような銘柄はないようだ。 つまりこのような小賢しい作戦は今のような非常時にしか使えなさそうだ。

今日も日経平均が大幅に下げてなかなか厳しい地合いといえた。 コロナショックも全く終りが見えないわけで、根気強く待つしかないような気がする。 最近は制度信用買いで逆日歩が受け取れるのを知ったので、逆日歩が高めの銘柄を少しだけ制度信用買いしてみてどうなるか試している。 後は今日も大きく下げたソフトバンクを少しだけ買い戻すなどの調整を行った。 昨日と今日の前場でソフトバンクが上がってきたので損切りは失敗したかな、と思ったが後場に下げたので結果的に正解となった。 まあ結局は結果論でしかない。

昨日に続いて今日も日経平均が急騰したので、今日こそ損切りをしようと思って目ぼしい銘柄をいくつか選んで淡々と損切りした。 いくら 2 日連続で急騰したといってもまだ日経平均は 20,000 円台に届いていないので安い水準だ。 しかしこの後も騰がるかどうかは誰にも分からない。 むしろこの後再度 17,000 円台に落ちてしまった時の備えをしておくべきと思う。 損切りできるものは損切りし、信用取引で含み損を抱えている銘柄をなるべく現引で現物に移す。 現引 (信用買いしている建玉を同額で現物に買い戻す) を初めて使ったが、なるほどこういう時に使うのかと素直に思った。 信用取引で無用な金利を払うよりは、持てるのであれば現物で持っていたほうがいい。

後は明日もう少し損切りすれば自分としての 3 月の権利確定日を越す準備はできそうだ。 結構損を出してしまったが勉強代と割り切る。 それにしてもヤマハ発動機の騰がり方が尋常じゃなく、一気に配当利回りが 6.5% まで落ちてしまった。 やはり先週までの配当利回り 8% というのはいくら何でも安すぎた。 JT は今日の終値でも配当利回り 7.5% あたりの水準なのでまだ間に合いそうではある。

辛い損切り

今日は日経平均の調子がとても良かったので普通に株を持っていればとても喜ばしい日になったと思うが、私の頼みの綱のソフトバンクは急落してしまった。 ソフトバンクG、4.5兆円の資産売却-最大2兆円の自己株取得へにある通り、親会社のソフトバンクグループが 4.5 兆円の資産を売却する先としてアリババグループとソフトバンクの株式が有力視されているため、ソフトバンクグループがストップ高になっている代わりにアリババとソフトバンクの株が急落しているわけだ。 それにしても、現物で持っているだけであればこのまま持ち続けて配当金をいただいて我慢するところだが信用買いで持っているので辛い。 信用取引には金利は低いが 6 ヶ月の期間制限がある制度信用取引と無期限に持ち続けられる一般信用取引があるが、よく考えずに制度信用取引を選んでしまった。 どうせ楽天証券であれば制度信用取引と一般信用取引の金利が同じなのだから一般信用取引にしておけばよかったと後悔した。 制度信用取引だと 6 ヶ月の期限が来たら一旦売埋して損出ししないといけない。

建玉を配当の権利確定日を跨いで持っておき配当落調整金をいただいて我慢するのも考えたが、後で記すが配当落調整金は配当金よりも貰える金額が少なくなるため、どう考えても保持して跨ぐぐらいなら一旦売却して配当金のぶん + α の株価が落ちた株式を同数買い戻したほうがお得だ。 この後もひどく下がり続けるようならば悩んでしまうが、今の水準であれば躊躇わずに損切りするしかない。

信用買いにおける配当落調整金について

そういえば信用買いしている時の配当落調整金が配当金と同額なのかが気になったのだが、これに関してはトウシルの記事「配当金なのに売却益!?~信用取引の税金のキホンをおさえよう~」がとても参考になった。 以下に要点を引用する:

配当落調整額は、通常の配当金から所得税の源泉徴収額である15.315%を差し引いた金額となります。つまり、配当金の84.865%しか受け取ることができません。これに対して、譲渡所得の税金として20.315%が課税されるのです。 このように、信用取引で受け取ることができる配当落調整額は、現物取引で受け取れる配当金よりも、小さい額となることは知っておきましょう。

例えば JT などは今利回り 8% の大台に乗っているが、この利回りは税引前で計算されているので実際に貰える金額としては 8 × (1 - 0.20315) ≒ 6.15% となる。

これに対し配当落ち調整金は源泉徴収額と譲渡所得の 2 重課税がされるので 8 × (1-0.20315) × (1-0.15315) ≒ 5.20% となる。

つまり 0.95% も配当利回りが落ちてしまう。

今回のソフトバンクでは半期で税引前 42.5 円の配当金だが、これが配当落調整金になると 36 円になってしまう。

ということで 36 円以上下がるならば配当落調整金をもらわずに損出しして配当落ち後に同額買い戻したほうが良さそうだ。

しかし楽天証券の一般信用取引 (無期限) の金利が 2.8% なので、例えば JT のような高配当の株であれば配当落調整金であったとしても年間利回り 5.2% は確保できるので、ずっと減配されないという仮定のもとであれば金利を引いても 5.2 - 2.8 = 2.4% の利回りが確保できるということになる。

今のように利回りが上がっている時は有効な戦略のように思えるがどうなのだろうか。

それにしてもソフトバンクに関しては IPO 価格 1,500 円超え程度は間違いなくいくはずだと確証のない予測をしており、しかも結構大口で買ってしまっていたのが最大の敗因だった。 ここから学ぶべきことは、高確率で儲けられる方法などというのは簡単に見つけることはできないことと、もし予測と違った方向に市場が動いたときでも損が拡大しないような戦略を改めて考えていかなければならないということだった。

今日はいい感じにソフトバンクの株価が戻ってきていたので半分くらい損切りした。 先々週や先週はひどい株価だったので、それに比べれば満足な内容となった。 後は来週の権利付き最終日の手前に一番高くなると見込んでいるので、そこで残りのすべてを損切りする予定だ。 自分は持っていないのだが、ソフトバンクグループの株価が超暴落したので子会社のソフトバンクも若干怪しい動きになってしまっていた。 ドコモと KDDI は高騰していたので羨ましい限りだったが、とりあえずソフトバンクも微増ということで安心だった。 といっても来週どうなるかはわからない。

2 日前に書いたオリックスやエクセディも今日暴落して更に一段と安くなってしまった。 ものすごくお買い得だと思うのだがどうなのだろうか。 あとヤマハ発動機が何と JT と同じく配当利回り 8% 達成してしまった。 ヤマハ発動機が 1,125 円 (3 ヶ月前の半額) というのもものすごくお買い得な気がするのだが、あくまで気がするだけだ。 株は難しい。

オリックスは以前 100 株所有していたが値上がりした時に売ってしまい、気づいたら 1,800 円以上になってしまったのでもう手が届かなくなったとウォッチを止めてしまっていた。 そろそろ 3 月優待の権利確定日が近づいてきたので、そういえばオリックスも 3 月優待だったなと思ってちょっと見てみたら何と 1,300 円強という安値で放置されているではないか。 オリックスといえば高配当 (76 円/株) かつ良質な株主優待 (3,000 円相当のカタログギフト) を提供している銘柄として有名なので、権利日直前にこんなに安値で買えるというのはすごい。 もう現金も残り少ないのだが 100 株買ってしまった。 同様の 3 月に高配当且つカタログギフトを提供している銘柄として私が知っているのは KDDI とエクセディがある。 KDDI は同じ通信系のソフトバンクや NTT ドコモと同様に優良なディフェンシブ銘柄なのでこのコロナショックでもあまり株価が下がっておらず、イマイチ買いにくい。 しかしエクセディの方は同じく 1,500 円台の安値で放置されているので結構いいかもしれない。

今日はソフトバンクが結構戻してきたので絶好の損切りポイントだったのだが、まだもう少し上がるかもしれないといつもの欲を出してスルーしてしまい、その後急降下して結果マイナスで引けた。 前もってここまで上がったら損切りすると決めておいてその通り実行しないと駄目だ。 まだ権利付き最終日まであと 8 営業日あるが、さすがに最終日まで引っ張るのは良くないので来週中盤までが山場ではある。

それにしても、コロナショックでもあまり下げていないソフトバンクはまだ損切りする気になるが、他の株はもう塩漬けして頑張るしか無い。 含み損がひどすぎる。 去年 8 月の暴落とは比較にならないほどひどい暴落とはいえ、自分はその時に何も学ばなかったのかと愕然とする。 実際は去年末頃までは警戒していてずっと国内債券インデックス投信を合わせたポートフォリオを組んだりしていたのだが、つい 2 月になってからオリンピックに向けて伸びていくのではないかと業を煮やして国内債券インデックスの分を崩したり信用取引を始めたりしてしまった。 本当に間が悪いというか、考えが足りなさすぎた。

今日も大暴落が見えていたので構えていたが、寄付きですべての銘柄がストップ安になり、解消されたら本当にひどい下落でさすがに狼狽した。 特にあまり下げないはずのソフトバンクも大暴落していて気が気でなかったが、後場にかけて少し持ち直して一時プラスに転じた。 相変わらずディフェンシブ銘柄としての安心感はあるが配当落ち日も迫ってきているので、そろそろちょうどいいところで少しずつ損切りを始めなければならない。

今日も大暴落したが、もう見慣れてしまった。 しかし最悪なタイミングで信用取引を始めてしまった。 もう損切りは避けられないか。 S&P500 の先物を見ると今夜も暴落しそうだ。 明日の日経平均も大暴落するだろう。 現物ならば理論上握り続けていれば会社が倒産しない限り損はしないので、最早我慢比べになっている。 信用取引した分はどうしようもないが……。

試しに ETF (上場投資信託) を買ってみた。 ETF とは証券取引所に上場している投資信託のことで、株式と同じように購入することができるのが特徴となっている。 株式のように買えるということは投資信託と違って証券取引所が開いている時間帯に即時購入できるということなので、基準価格の反映に時間差がある投資信託より有利なのではないかと思い試してみたというわけだ。

結果として、正直投資信託と大差ないという結論になった。 夜間に取引される S&P500 に連動するものを買うと S&P500 先物である程度今後の値動きの予想がつくので有利なのではないかと思ったのだが、そもそも日中の値動きとして S&P500 先物の値動きを既に織り込んでいるようだ。 ということで即時買えるが株式のように微妙に値動きする中で頑張って買うのか、それとも時間差があるがそんなに逡巡することなく買えるのかという違いのように見えた。 昔は ETF の方が投資信託より信託報酬手数料が低かったので買う意味が大きかったのかもしれないが、今は eMAXIS Slim シリーズを始めとした信託報酬手数料が安い投資信託が台頭してきたのでそのメリットは薄れているようだ。 一点、株式のように買えるということで信用取引が使えるというメリットはあるが、ちょっと普段から信用取引でこの手のものを買うのは怖い。 やはり投資信託をメインとして、今回のように暴落したので高確率でリバウンドが見込めるような時に少しずつ買ってみるのが良さそうだ。

昨日の NY ダウが過去最高の下げだったので今日の日経平均も大暴落だろうと構えていて寄り付きは確かにその通りだったのだが、その後ものすごい戻しでなんとプラスに転じてしまった。 あれほど円高に振れていたのも少し緩和されている。 とりあえず小康状態といったところだが、全く意味がわからない。 株式投資はとても難しい。 今日の底 (特に JT の 1,900 円台) で買えた人は本当にすごい。 自分にはとても怖くて買えない。

今日のこの大暴落はさすがに厳しかった。 ソフトバンクがほとんど落ちていないのが救いではあるが、持っている株が軒並み 5% 以上の下落でどうしようもない状態。 とはいえ狼狽売りはせずに黙って耐える。 安い株を拾いたいがさすがにもう余力がない。

昨日いい感じに上がって一息ついたところだったが、今日また大暴落した。 特に日経平均は PBR 1 倍の水準を割ってしまった。 これはひどい。 これをずっと見ているとメンタルがやられてしまいそうだ。 やはり放ったらかし投資 (つみたて NISA) が最強なのではないか。

本日はソフトバンクが 5G のサービスを 3 月 27 日に開始すると発表した。 昨日の楽天のガッカリな発表と合わせて更に株価が上がり、私が保有しているソフトバンク株もとうとうプラスに転じた。 これ幸いと信用買いしていた部分を少しだけ利確してポジションを減らした。 いくらソフトバンクがいい流れだといっても、最近のコロナウイルス報道による地合いの悪さを考えると大量に持っているのは不安だ。 1 週間前は相当な額を損してしまうほど株価が下がっていたので気が気でなかったが、今日の結果にはとても満足した。

コロナウイルスの影響で NY ダウと日経平均株価が大暴落している。 ディフェンシブ銘柄であるソフトバンクにはそれほど影響がないだろうと踏んでいたが、蓋を開けてみると同じように大暴落している。 ディフェンシブ銘柄といっても初動は売られるというのは聞いたことがあるが、それにしてもこれはまずい。 去年の 8 月にも暴落はあったが、その時はソフトバンクはこのように暴落しなかった。 その経験を信じて買ってしまったのが今回の敗着といえそうだ。 3 月の配当に向けて回復していくと読んではいるが、もしそうならなかったら信用買いしている部分は損切りするしかない。

信用取引で今現在含み損を抱えている状態なのだが、頭ではわかっていても現在の含み損が大きい状態というのはなかなか怖い。 株式投資の書籍を読むと、どれも信用取引は (節度を持って) 使ってみるべき (信用取引をやっていないと信用買い・売り残や逆日歩などの概念が理解しづらいため) と書いてあるが、ちょっと自分の投資法と合わない気がしてきた。 高配当株にありがちな株価が上がったらキャピタルゲインをいただき、株価が下がったら含み損のまま保持して配当をいただくという戦略が使えないからだ。 制度信用取引 (6 ヶ月)、一般信用取引 (無期限) とあるが、どちらにしろ金利がかかるので長期保有は不利だ。 来月まで保持して上がらなかったら損切りするしかない。

今日の深夜いきなりかなりの円安に振れていて驚いた。 コロナウイルスの影響で 110 円/ドルあたりの水準は上回らないものだと思っていた。 というよりここ数日コロナウイルス国内感染拡大で騒がれていて株価にも影響が出ていたのに、なぜか為替にはほとんど影響がないのが気になってはいた。 私は FX はやっていないので直接的な影響はないのだが、これは明日はシクリカル銘柄の大幅株価上昇が見込めるのではないか。

と思っていたのだが、ネット上を検索すると安全資産ドルという単語が飛び交っていて更に驚いた。 クルーズ船云々などの日本政府の対応が問題視され安全資産と言われていた円が売られ、逆にドルが買われる展開になったということらしい。 ということはこの円安では簡単には株高には繋がらないということだろうか。 なかなか難しい。

先日好決算を発表したソフトバンクがイマイチ軟調だが、今日少しだけ上がった (というより決算前の水準まで戻ってきた) ので信用取引を入れていたぶんを少しだけ利確した。 信用取引の返済は初めてだったので練習の意味もあった。 信用取引で買った株を売却して返済し、利益分をいただく決済を売埋 (うりうめ) というらしい。 その他、借りた資金分を返済して株式を現物として受け取る現引 (げんびき) 、借りた株式ぶんの現物の株式を返済して売却金を受け取る現渡 (げんわたし) があるらしくなかなか難しい。 とはいえ基本的には売埋を使っていくことになるのだろう。 返済後の売却益はどうなるのか気になったのだが、楽天証券だと一旦信用取引保証金として入金されるようだ。 どうもすぐにはこの保証金を預り金に移動できないようだが、とりあえずこれで流れはわかった。 信用取引に関しては、後で本を購入してちゃんと勉強したい。 世界一やさしい 株の信用取引の教科書 1年生が良さそうだ。

ソフトバンクが金曜に決算を発表して、その内容が良かったのだが本日寄り付きで株価を大きく下げた。 恐らくはソフトバンクの好決算が既に金曜の段階で織り込み済み (実際私も織り込んでいた) であり、多くの投資家が利益確定売りに走ったということだろう。 ここで狼狽売りしてしまうようだと何をしようとしていたのか分からなくなってしまう。 私としては従来の IPO 価格 1,500 円を下回る水準であれば買いという判断を変えず、下回ってくるようであれば淡々とポジションを増やして配当狙いの買いが入るのを待つことにしたい。

今日はソフトバンクの第 3 四半期の決算だった。 内容を見るになかなか良さそうな感じなので安心している。 毎回決算のプレゼン動画を楽しみにしているのだが、仕事中のため午後 4 時からのライブ中継は見れない。 前回はその日のうちにオンデマンド配信されて楽しく観た記憶があったので待っていたのだが、本日中に配信されなかった。 何かあったのだろうか。

コロナウイルスのお陰で日経平均と NY ダウはだだ下がりだが、さすがというべきかディフェンシブ銘柄であるソフトバンクは全く動じることなく 3 月末の配当権利確定に向けて着実に株価を上げてきている。 ソフトバンクは確かにこういう暴落に強いのだが、ものすごく上がることもないので得られるキャピタルゲインもあまり期待できないものになっているのが難点ではある。 そこでもう少しキャピタルでも稼いでいこうということで信用取引を始めてみた。 あまりレバレッジを効かせるのは怖いところなので自分がリスクを許容できる範囲をまず計算してから無理のない範囲でポジションを増やしていく。 ソフトバンクに関しては IPO 価格の 1,500 円/株が常に意識されているようで、今日も 1,500 円近辺をうろうろして終値としてやはり 1,500 円をつけた。 1,500 円を下回った段階ならまだ買いだと思うがどうか。 ちなみに前回は 1,554.5 円まで上げた。 ただ 2/7 に決算があるのでそこでどうなるかというのは気になる。 2/7 を過ぎるまではあまり積極的にポジションを取りにくいか。

今日は中東情勢の悪化の影響で株価が急降下することがはじめから分かっていた。 寄り付き後やはりものすごい下げ基調で年末に拾った JT が早くもかなりのマイナスとなった。 全般的にマイナスがひどく今日だけでかなりの損を出した。 といっても日経平均的には 23,200 円とまだまだ高い水準なので買いとまでは言い難い微妙なところ。 3 月配当のソフトバンクで挽回を狙っているが果たしてどうか。

今日は今年における東京証券取引所の最終取引日であり 12 月配当銘柄の権利落ち 2 日目という割と重要な日だったので注目していた。 JT は寄り付き時には思ったほど下がってなかったため、この後それなりに下がったら買いというスタンスで待っていたら引け近くになってかなり下がったので 243,500 円で買い付けた。 終値はもう少し下がってしまったが、大体底値で買えたのでひとまず満足といったところだ。 配当権利落ち前は 253,000 円前後だったので配当分以上の差をつけて買うことができた格好だ。 やはり配当権利落ち銘柄は権利落ち日の次の日かその次の日が注目というセオリーで間違いないようだ。 今回に限って言えば配当権利落ちの次の次まで待ってしまうと来年 6 日になってしまうので今日しかない。

なお 3 月配当のソフトバンクに関してはようやくエンジンが入ったのか先週金曜、今日となかなかの上げが入っている。 今日も中盤辺りまでかなり上げたのでひとまず少しだけ利確した。 いくらソフトバンクが高配当ディフェンシブ銘柄として有力といってもこの銘柄だけを大量に持つのはやはり危ない。 配当権利日に向かって少しずつ利確してポジションを減らしつつ細かい利益を積み上げていきたいところだ。

お金は確かに大事だが

飲み会などでよくお金の話を聞く。 しかしよくよく聞いてみると多くの人たちは私の感覚とは微妙に異なることに気づかされる。 宝くじで一発当てて豪華な生活をしたいとかパチンコをやったりいい車を買いたいからお金が欲しいとかそんな話だ。 そういう人に限って全く貯金しておらず、毎月の給料日を心待ちにするような余裕のない生活を送っている。 かといってそういう人は私よりも収入が少ないからそうなるのかといえばそういうことはなく、大体が私よりも収入が上なのにも関わらずそのような事態に陥っている。 世の中金という言葉は要するに今自分が持たざるものだからこそ出てくる台詞なのではないか。 そして本当にどうしてもお金がない人というのは意外と少なく、多くはただ単にその人の金の使い方がだらしない結果そうなっているだけのようにみえる。 30・40代で「貯金ゼロ」の人は23.1%、貯蓄額100万円以下は6割というデータがあってビックリする。 奥様に財布を握られていてこづかいが少ないなどという夫の悲しい結婚生活をよく聞くが、要するに男がだらしなさすぎるから仕方がない。 結婚が駄目なのではなくて、根本的に多くの男がだらしなさすぎる。

お金がないと現代社会では生活ができないのだから確かにお金は大事だが、その日暮らしで配給されるお金を待つような生活は心を貧しくすると思う。 お金に縛られないためにまずお金の勉強をして、自分のお金を守りつつ効果的に増やす。 何かあっても大抵のことなら凌げるくらいの資産形成をしておくことでお金の悩みから解放された状態を維持し、その結果本当に自分がやりたかったことに専念することができる (暮らすためのお金をかき集める生活になっていると意識がそちらに向いてしまってやりたいことどころではない)。 そのためにある程度の年齢になったら資産運用に対して積極的に動いていくのは必要なことなのだと思う。 これらの内容は学校教育では一切教えられないので、自分で率先して学んでいく必要がある。

つみたて NISA

通常、株式や投資信託などで得た利益は約 20% が税金として持っていかれる。 しかしつみたて NISA という制度を利用すれば年間 40 万までの積み立てであれば運用益は 20 年間すべて非課税となる。 この投資信託の積立投資なのだが、重要なポイントは銘柄 (ポートフォリオ) さえ決めて設定した後は放ったらかせば誰でも同じ運用成績を出せることにあると思う。 特に今年は 9 月以降日本株も米国株もとても調子が良かったので、今年の前半から積み立てていれば 10% 程度の運用益 (しかも非課税) を確保できた。 勿論景気後退して元本割れするリスクもあるが、こんなに時間をかけずに高い成績を上げることができる投資手法を私は他に知らない。 しかも 40 万円を 20 年間積み立てれば 800 万円になるし、それと iDeCo (個人型確定拠出年金: 会社員は月 2.3 万まで積み立てられる) を組み合わせれば 40 歳から始めたとしても元本だけで 13,552,000 円になる。 これで運用益が出せていれば、つまり最終的に +50% 以上のパフォーマンスが出せていれば、 (金融庁が主張する老後 2,000 万円問題が真実かどうかは置いておいて) 老後 2,000 万円問題が解決できる。

ちなみに私は日本株の取引も行っているが 8 月の大暴落で買い漁った銘柄が 9 月以降復活してまずまずの利益を出すことができた。 しかしそれでも 6 ~ 7% 程度の運用益 (キャピタルゲイン) で、且つ 20% は税金で持っていかれるので実質 5% 弱となる。 瀬戸弘司様も実は株を続けていたとのことだが、株式投資で (8 月の暴落で全部処分してしまった損を相殺しても) 結果的に 4.49% の利益が出せたことを動画内で説明されている。 あとお金も増やせるし、且つ非常に勉強になることを主張されているが、私もそれに全面的に同意する。 株式投資を始めてからというもの、為替レートや日経平均などのチャートをこまめに確認したり世界のニュース (特に今は米中貿易摩擦) を真剣に読むようになった。 自分のお金がかかっているのだからそれはもう真剣になる。

最後にまとめておくと、今の日本では定期預金だとお金は全くと言っていいほど増えないので、最終的にやるやらないは置いておいて投資に関して一度は調べておいた方が良い。 お金を楽しく増やして勉強して、そして本当に自分がやりたかったことに専念したいところだ。

楽天証券では株式を購入する際の手数料として超割コースかいちにち定額コースかを選択できる。 超割コースの方は単純に 1 回いくらか、購入金額に応じて手数料がかかる。 それに対しいちにち定額コースの方は購入回数ではなくその日に購入した金額に対して手数料がかかる。 このいちにち定額コース、公式サイトにお取引回数が多い方におススメと書いてある通り主にデイトレーダー向けの料金設定になっているようだったのだが、楽天証券が 12/23 (月) からいちにち定額コースの改善を行うようだ:

これまでは「いちにち定額コース」の1日の取引金額が10万円まで取引手数料無料でしたが、2019年12月23日(月)以降は1日の取引金額が50万円まで、取引手数料無料となります。

この 1 日 50 万円まで無料というのはかなりのメリットに見える。 今まで私はデイトレードとまではいかないが数日単位での取引で地道な利益を積み上げるスタイルも行っているので、例えば 100 株単位で JT などの株式を買い足すなどした時に手数料 275 円を払うのと 0 円なのとではかなりの差が出てくる。 何しろ株式を買うときも売るときも同じ手数料がかかるので、実際は 275 + 275 = 550 円の手数料がかかる。 とすると例えば 250,000 円で買った場合は最低 250,600 円以上で売らないと利益が出ないわけだ。 これが単純に 250,050 円以上で売れば利益が出せる。 これは大きい。

今日の株式市場はなかなかエキサイティングだった。 まず LINE と Yahoo! の経営統合を受けてソフトバンク株が上がった (Yahoo! はソフトバンク傘下)。 とはいえ急騰というほどではなく、最近の低調からするとかなりいい感じに上がったといった感じだ。 早速手持ちのソフトバンク株を少しだけ利確した。 後は今後の上げに備えて引き続き持っておく。

そしてヤマハ発動機の決算後の急騰。 これが本当に意味が分からなかった。 経常利益 10% 減益にも関わらず +4.79% の株価上昇。 昨日どうするか迷って決算ギャンブルに参加せず、そして 15 時のひどい決算を見て「参加しなくて正解だった」と思っていたら今日のこの爆上げ。 株は本当に難しい。

JT は 2 ヶ月前の低調が嘘のように結構落ち着いたチャートになってきたが、今日は珍しく下がったので少し買い増しした。 12 月配当 + 株主優待銘柄なのでやはりこの後徐々に上がっていくとみてホールドしておく。

最近日経平均が高値の 22,500 円近辺をつけておりどちらに振れるかわからずとても戦いにくい相場にみえる。 個人投資家に日経平均ダブルインバース ETF が売れているらしい。 日経平均が下がると儲かる (日経平均を空売りしているような形の) ETF だ。 ただ今の状況は確実に下がるとも言い切れずちょっと何とも言えないし、かといって個別株はどれも高値になっていて買いにくい。 eMAXIS Slim バランスでも少額ずつ打診買いするくらいが関の山か。

それにしても日経平均は懐疑の中 24,000 円を超えていくという人も現れたりと、とにかく相場を取り巻く人の分析というのは勝手なものだと思った。 8 月のアレは何だったのだろうか。 私はそれを忘れていないので、今後も手堅くいきたいところだ。

権利確定日まで

| 日付 | 終値 | 前日比 | 高値 | 安値 | 始値 | 備考 |

|---|---|---|---|---|---|---|

| 9/17 (火) | 1,530.0 | +16.5 | 1,534.0 | 1,514.0 | 1,515.0 | 日中はキレイな右肩上がりで 1,534.0 の高値を付けてちょっと下げて引け |

| 9/18 (水) | 1,539.5 | +9.5 | 1,541.0 | 1,529.5 | 1,534.0 | 寄り付き後すぐに 1,541.0 まで上がりその後下げてから微妙に上げて引け |

| 9/19 (木) | 1,530.0 | -9.5 | 1,539.5 | 1,526.0 | 1,537.0 | 下げて戻す格好 |

| 9/20 (金) | 1,549.0 | +19.0 | 1,549.5 | 1,529.5 | 1,530.0 | ほぼ右肩上がりで力強く上げる (今週 35.5 円も上げるとは...) |

| 9/24 (火) | 1,553.0 | +4.0 | 1,554.5 | 1,536.5 | 1,550.0 | 開始すぐに安値まで下がったがその後盛り返す |

| 9/25 (水) | 1,541.0 | -12.0 | 1,550.0 | 1,541.0 | 1,550.0 | 基本的にずっと下げ (日経平均もマイナスだがそれ以上に下げ) |

| 9/26 (木) | 1,536.5 | -4.5 | 1,548.5 | 1,532.0 | 1,541.0 | 最初上げるがその後ずっと下げ |

権利落ち日以降

| 日付 | 終値 | 前日比 | 高値 | 安値 | 始値 | 備考 |

|---|---|---|---|---|---|---|

| 9/27 (金) | 1,484.5 | -52.0 | 1,498.0 | 1,473.0 | 1,495.5 | 開始して高値を付けたあとずっと下げ |

| 9/30 (月) | 1,464.0 | -20.5 | 1,481.5 | 1,455.5 | 1,480.0 | 開始してすぐ最安値をつけそのあともみ合い (日経平均マイナス) |

| 10/1 (火) | 1,471.5 | +7.5 | 1,479.5 | 1,471.0 | 1,474.0 | 開始して高値をつけて徐々に下げ (日経平均プラス) |

| 10/2 (水) | 1,500.0 | +28.5 | 1,500.0 | 1,471.0 | 1,471.0 | ずっと上がり調子 (日経平均マイナス) |

| 10/3 (木) | 1,494.5 | -5.5 | 1,495.0 | 1,477.5 | 1,488.5 | 開始早々大きく下げるが徐々に回復し手堅い動き (日経平均大きくマイナス) |

| 10/4 (金) | 1,496.0 | +1.5 | 1,500.0 | 1,491.0 | 1,496.0 | 開始後安値まで下げるがそこから徐々に回復 (日経平均横ばい) |

結論

権利確定日 1, 2 日前に売って権利落ち日 1, 2 日後に買うのがベスト。 今回で言うところの 9/24 or 9/25 に売って、9/30 or 10/1 に買う。 権利確定日当日や権利落ち日当日に売買するのは良くない。 ちなみに今回の私は配当金 42.5 以上の差額で売買はできたので得はしたのだが、売るにも買うにもちょっとタイミングが早すぎて下手だった。 今回の株価の流れの場合、最善手を打てていれば配当金分の 2 倍くらい得できていた (1,554.5 - 1,455.5 = 99.0 なので 1,550.0 - 1,465.0 = 85.0 = 42.5 × 2 あたりが最善手)。

日本たばこ産業株式会社、通称 JT から 2019 年 6 月分の株主優待品が届いた。 その時 100 株しか持っていなかったので一番下の 1,000 円相当の商品だ。 JT の子会社であるテーブルマーク株式会社のホームラン軒 2 つと炊きたてご飯 3 食入が入っていた。 ささやかな品だが株主優待品を初めてもらったのでなかなか嬉しい。

今日はソフトバンクの権利付き最終日だった。 先週から集計していた株価の変動結果を掲載しておく:

| 日付 | 終値 | 前日比 | 高値 | 安値 | 始値 | 備考 |

|---|---|---|---|---|---|---|

| 9/17 (火) | 1,530.0 | +16.5 | 1,534.0 | 1,514.0 | 1,515.0 | 日中はキレイな右肩上がりで 1,534.0 の高値を付けてちょっと下げて引け |

| 9/18 (水) | 1,539.5 | +9.5 | 1,541.0 | 1,529.5 | 1,534.0 | 寄り付き後すぐに 1,541.0 まで上がりその後下げてから微妙に上げて引け |

| 9/19 (木) | 1,530.0 | -9.5 | 1,539.5 | 1,526.0 | 1,537.0 | 下げて戻す格好 |

| 9/20 (金) | 1,549.0 | +19.0 | 1,549.5 | 1,529.5 | 1,530.0 | ほぼ右肩上がりで力強く上げる (今週 35.5 円も上げるとは...) |

| 9/24 (火) | 1,553.0 | +4.0 | 1,554.5 | 1,536.5 | 1,550.0 | 開始すぐに安値まで下がったがその後盛り返す |

| 9/25 (水) | 1,541.0 | -12.0 | 1,550.0 | 1,541.0 | 1,550.0 | 基本的にずっと下げ (日経平均もマイナスだがそれ以上に下げ) |

| 9/26 (木) | 1,536.5 | -4.5 | 1,548.5 | 1,532.0 | 1,541.0 | 最初上げるがその後ずっと下げ |

1,540 円台に乗ったのは 9/20 (権利付き最終日 3 日前) なのだが私は以前書いた通り 1,538.5 円で売却した。 どうもこの集計結果を見るに 9/24 (権利付き最終日 2 日前) に売るのが最高だが 9/25 (権利付き最終日前日) まで待っても決して悪くないというか確実に 1,540 円台で売りたいならこの日まで待つべきだった。 そして 9/26 (権利付き最終日) は前場の寄り付きで上げたのは日経平均が調子良かっただけのような気がする。 その後ほぼずっと下げ調子なのでこの日に売るのはあまり得策ではない。 この結果を次回 (2020 年 3 月) 覚えておきたいところだ。

権利落ちの明日や週明けの月曜、火曜日にどれだけ下げるか楽しみだ。 ここも同様に株価の記録をとって残しておきたい。

ソフトバンクの株価が 2 日前 1,541.0 を付けて微妙に下げるような動きをしたためこのあたりが天井とみて本日ソフトバンクの株式を 1,538.5 円/株で売った。 ソフトバンクの半期配当金が 42.5 円/株なので取引手数料を考慮しなければ 1,496.0 円で買い戻せれば損はないということになる。 取引手数料を考慮すると 1,492.0 ~ 1,494.0 円程度だろうか。 1,480 円以下で買い戻せれば大満足と言える。 果たして吉と出るか凶と出るか、来週金曜日 (権利落ち日) が楽しみだ。 リスク分散のために権利落ち日に前述の金額より下がったら半分くらい購入し、更に来週になって下がったら再度半分購入するような方針をとりたい。

それにしても来週上がるかもしれないし、未来のことは全くわからない。 天井付近で買うのは本当に難しい。

私はソフトバンクの株式を所有しているが、そろそろ配当金の権利付き最終日 (9 月 26 日) が迫ってきた。 この権利付き最終日まで株を所持していれば配当金をいただくことができ、その次の日 (権利落ち日) は売っても配当金の受け取りには影響がない。

世の中には配当金欲しさに直前に株を買って権利確定したら即売るような人が多い。 そのため権利落ち日には株価がものすごく下がる。 下手したら配当金以上に株価が下がるのでお得だ。 特に JT などは年間配当金が 154 円、半期配当金が 77 円であるが今年の 6 月には株価が 80 円以上下がった。 この場合素直に配当金をいただくよりも権利付き最終日前に高く売って権利落ち日後に安く買い戻す方が得だと思う。 今日ソフトバンクの株価を見ていたら 3 月の権利落ち日にはやはり大きく下げているし、いつもよりも遥かに買いが入っているのに気づいた。 明らかに買い手が配当金を意識している。 これは狙えるかもしれない。

というわけで今回上記の手法を取ることにした。

ソフトバンクの年間配当金が 85 円、半期だと 42.5 円なので (権利最終日前に) 売った株価 - (権利落ち後に) 買った株価 >= 42.5 円 ならば素直に配当金をいただいたよりも得したことになる。

この過程を詳しく記録しておき、次回以降にも役立てたい。

最近の日経平均 8 連騰で利益が出てきたので一部銘柄を利益確定売りした。 金曜は下がりそうだが 9 月配当及び優待銘柄は来週あたり上がるだろうから、それを見てまた利益確定を判断することにする。 キヤノンは結構損したが、全体の収支はまずまずのプラス。 いい感じだ。 JT もそれなりに上がってきたがさすがに厳しいか。

8/2 からのトランプショックでの泣きたくなるような含み損をずっと抱えて生きてきたが、本日の日経平均の上げでほぼ解消した (但し JT を除く)。 それどころかナンピンした幾つかの銘柄で地味に利益を積み上げることもできたし、最善とは言わないがまずまずうまく立ち回れたのではないかと思う。 結局のところ結果論でしかないのかもしれないが、やはり日経平均 20,200 円の底で狼狽売りしてしまうようだとかなりの大損を被っていた。 全く展望の見えないキヤノンは損切りしてしまったが、あの時はまだ先の見えない状況だったし致し方ないかなと思う。

それにしても、数日前までは「日本株終わった」「日経平均 16,000 / 18,000 円まで落ちるのでは」などという悲観的なツイートをよく見かけたのに今は全く見かけなくなった。 それどころかとても力強い上げなので更に上が望めるのでは、といったポジティブなツイートをよく見るようになった。 特に日本企業の業績に影響が出たわけでもなくただ幾つかのニュースが飛び交っただけでこんなに流れが変わるのが恐ろしい。

ともかく市場に活性が出てきても私としては当初の主張を曲げることなく、株式投資の投資銘柄数を少し縮小してキャッシュや守り重視の投資信託で運用したい。 そして再度このような暴落が訪れた時に、同じようにチャンスだということで有望な株を物色したいところだ。

最近の日本株は全体的にやる気ないような微妙な動きが多かったので、今日は好材料が多少出ていようとも少し上げるくらいだろうと構えていた。 しかし蓋を開けてみると日経平均がどんどん上がり、なんと 21,000 円を達成してしまった。 8/2 の大暴落からずっと含み損を抱えている状態で辛かったが、今日の上げでかなり改善した。 まだ含み損は残ったままだが、解消できたものからタイミングを見計らって処分していけると嬉しい。 とりあえず今月の権利確定日を意識して、その 1 週間くらい前までは何となく様子を見ながら進めていきたいところだ。

私が株式投資を始めたのが今年の 6 月なのでまだ株式投資経験 3 ヶ月という初心者なのだが、その中でもいろいろこれ失敗したな、というのがあったのでまとめておく。

落ちるナイフを掴む

暴落している途中にあ、これ安いなと掴んでしまう。 まさしく落ちるナイフを掴む。 これに関してはいろいろなところで言われているが、何をもって安いと判断するのか、ということだろう。 確かに前の株価よりは安いが市場的にはその値段は安くなく、すぐに更に下がる余地がある。 しばらく様子を見て下がりきったと思えるところで改めて掴むのが良い (例えそれが本当の底でなかったとしても)。 今回の暴落で本当に失敗した。

損切りできない

投資スタイルによっては損切りせず長期で持ち続けるのが良いのだろうが、そもそも最初の自分の投資方針が優待投資だったのにちょっと値段が上がったら売ってしまうなど途中から何をやっているか分からなくなっていた。 値段が上がったら売る (キャピタルゲインを狙う) のに値段が下がったら「いや、配当金や優待でカバーできるから」とそのまま持ち続けてズルズル下がっていくというのをやってしまった。

配当・優待利回りが高いというだけで買ってしまう

チャートが明らかに右肩下がりなのに配当・優待利回りがいいというだけで自分が安いと思うタイミングで買ってしまった。 特にキヤノンとか。 もういいところで損切りしたい。 JT は愛で持ち続けたい。 配当利回り約 7% は強い。

今日はトランプ大統領の対中国報復関税が発表された週明けなので暴落が予想できていた。 もう暴落も何度も味わったので全く何とも思わなかった。 むしろ狙っていた銘柄が思いの外暴落しなかったのでがっかりしたくらいだ。 それにしても、株式投資を始めてから経済関連のニュースがびっくりするくらいスッと頭に入るようになった。 興味があると物事が頭に入る度合いが全然違う。

今日もやはり日経平均 20,200 円の壁を感じた。 日経平均 PBR 1.0 倍の壁は厚いようだ。 もしかするとここを割って 19,000 円近辺にいくかもしれないので、念の為余剰資金も用意してある。 あとはこの先どうなるか楽しみなところだ。

私は初心者ながらに株をいろいろ買っては売って地道に利益を出してきてはいるが、今のところ一番買って失敗したと思ったのはキヤノンだ。 キヤノンは有名な高配当銘柄で良くランキングに貼られていたりするが、よく見てみると (特に JT と比べると) そこまでものすごい高配当というわけでもないし誰でも知っている有名企業とはいえ事業内容 (デジカメや OA 機器) の将来性を考えるとこれから伸びるとも思えない。 それなのに飛びついてしまった私が悪いし、今ひどい含み損に苦しんでいる。 JT のように含み損を抱えても保有したいと思えるほどの魅力がない。 むしろ長期保有すると更に含み損を増大させるだけのような気がする。

ハッキリ言って今すぐにでも損切りしたい (そして eMAXIS Slim 国内債券インデックスにぶち込みたい) くらいだが、まだ日経平均が底から少し上昇してきているかな、くらいの水準なので今は我慢するのが吉とみている。 キヤノンという企業自体に思い入れがあればもう少し持ちたいという気にもなるかもしれないが、それすらもない。 本当にこれに関しては安易に飛びついた自分の考えが足りなかったとしか言いようがない。